De nouveaux modèles opérationnels au service de la qualité de service et de la satisfaction client

Un article paru dans le livre blanc sur la performance des opérations dans l’assurance « Cap sur la transformation des collaborateurs et des organisations »

Si l’objectif de répondre à l’équation délicate d’amélioration de la qualité de service apportée au client tout en maîtrisant les frais de gestion reste la priorité des directions des Opérations en Assurance, les moyens pour y parvenir ont quant à eux considérablement évolué.

« Simplicité, fluidité, réactivité », les assurés s’attendent à retrouver une expérience client au moins comparable aux standards de ce qui existe dans les autres secteurs de leur quotidien.

› De la simplicité : un discours clair, sans jargon assurantiel et des parcours clients intuitifs, quel que soit le canal de contact choisi.

› De la fluidité à travers une approche omnicanale : l’assureur doit être capable de retracer l’historique complet des échanges avec le client sans perte d’informations.

› De la réactivité : les clients s’attendent à obtenir un retour fiable et précis de leur assureur dans les plus brefs délais, la fameuse « bonne réponse dès le 1er contact ».

En parallèle, les directions des opérations sont soumises à une forte pression pour réduire leurs frais de structure.

L’objectif est double. D’abord défensif, l’enjeu est de pouvoir répondre aux critères de solvabilité imposés par la réglementation et sécuriser leur ratio combiné dans un contexte d’augmentation des coûts des sinistres (augmentation du nombre de sinistres et hausse des prix[1]). Ensuite offensif, l’enjeu est de pouvoir générer des gains pour innover et jouer pleinement le rôle d’acteur sociétal, attendu par les clients[2].

La technologie au service du modèle opérationnel : entre solutions sur étagère et évolutions de rupture

L’évolution des moyens technologiques dans le domaine de la relation client a connu des avancées significatives ces dernières années.

Tout d’abord, des solutions de marché matures ont contribué à l’automatisation et à la fluidification sur l’ensemble de la chaîne de valeur de la relation client et de la gestion de la demande :

› Outils de dématérialisation / OCRisation, pour une meilleure qualification des interactions en amont,

› Case Management, pour une meilleure appréhension du contexte client et de sa demande,

› Orchestration des tâches, pour optimiser la priorisation et la distribution des interactions clients vers les bonnes compétences,

› WorkForce Management, pour mieux anticiper les pics de charge et les besoins en ressources,

› Selfcarisation, pour mieux déléguer une partie des processus métiers aux clients.

La plupart des acteurs du marché les ont adoptées ou engagent des réflexions en ce sens, en particulier dans le cadre de la refonte de leur SI Client, qui vise notamment à gérer de façon efficace et omnicanale les demandes clients. Actuellement, le marché semble globalement moins équipé en solutions d’orchestration omnicanale des tâches : ceci concerne notamment les actes « froids » ou « tièdes » qui font encore rarement l’objet de règles de priorisation intégrées et ajustables dans les systèmes et d’une distribution en mode « push ». De même, concernant la planification et d’anticipation de l’activité : les acteurs du secteur privilégient le suivi manuel via Excel, surtout pour le back-office qui réalise des actes froids et qui ne ressent donc pas nécessairement le besoin de la planification fine offerte par ces solutions. D’autres encore cherchent à améliorer significativement la performance de leurs solutions de dématérialisation / OCR, qui ne permettent pas toujours de qualifier finement les demandes clients.

Ensuite, de nouveaux cas d’usages qui s’appuient sur l’Intelligence Artificielle (IA) vont continuer de voir le jour, notamment via l’IA générative type ChatGPT[3] (service client, aide à la souscription, gestion de sinistres, assistance à la décision, sensibilisation aux risques…).

L’émergence et le déploiement progressif de l’IA générative vont inciter les acteurs du secteur à repenser leurs fonctionnements et identifier les cas concrets d’application de cette nouvelle technologie, que certains présentent comme en rupture.

Dans le secteur de l’assurance en France, les acteurs traditionnels restent néanmoins prudents face à l’IA[4], car son utilisation soulève des problématiques éthiques majeures, surtout dans un secteur qui a une vocation sociale et sociétale importante. Quels impacts de l’IA sur les emplois dans le secteur ? Sur la protection des données confidentielles (santé, personnelles, …) ? Sur la relation entre l’assureur et ses clients ? Tout autant de questions sur lesquelles les acteurs du marché doivent se forger une conviction et définir les impacts sur leur modèle opérationnel afin de rester acteur de cette transformation en cours.

Des organisations « libérées des contraintes SI » au service d’un modèle opérationnel simplifié : vers une virtualisation progressive des opérations

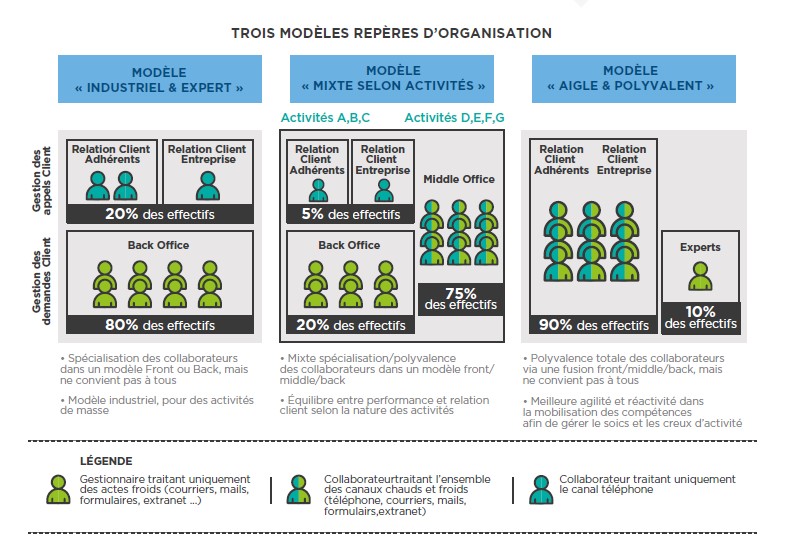

Les solutions technologiques permettent d’envisager de nouveaux modèles organisationnels et opérationnels, dans un objectif de pouvoir mobiliser la bonne compétence, sur la bonne activité, au bon moment.

Ces modèles tendent chez certains acteurs à rendre de plus en plus poreuse la frontière entre le front-office et le back-office avec :

› Des équipes polyvalentes, en capacité de traiter des demandes simples, quel que soit le canal, le produit et le client.

› Des équipes plus restreintes d’experts ultraspécialisés, sollicitées sur des cas plus complexes, mais moins nombreux.

Sans aller vers ce modèle qui prône une polyvalence totale des collaborateurs, de plus en plus d’acteurs tendent vers un modèle hybride où une partie des gestionnaires est en capacité de répondre par téléphone au client, souvent en niveau 2, pour faire suite à un transfert d’appel des conseillers téléphoniques (environ 10% des appels transférés selon les données de certains acteurs).

Le client lui-même a un rôle à jouer dans ces nouveaux modèles. L’assureur doit pouvoir l’accompagner vers une plus forte autonomie pour désengorger la gestion mais aussi lui donner de la visibilité pour qu’il puisse visualiser l’avancement du traitement de son dossier et ainsi limiter les sollicitations.

Dans ce contexte de volonté de maîtrise des interactions clients, quels sont les impacts pour le marché de la délégation de gestion ?

Malgré les difficultés de pilotage des activités de gestion déléguée, le recours à la délégation de gestion est maintenu pour 2 raisons majeures :

› Une gestion des pics d’activité / débordements : les acteurs délèguent leurs activités pour faire face aux pics d’activité et gagner en agilité dans la gestion des ressources.

› Une externalisation stratégique : les acteurs délèguent tout ou partie de leur gestion pour pallier un manque d’investissement interne sur l’activité (souhaité ou subi). Par exemple, une progression rapide du portefeuille clients, qui ne peut plus structurellement être absorbée en interne, des compétences absentes en interne et maîtrisées en externes, des difficultés à recruter rendant indispensables le recours à un délégataire…

C’est un marché qui reste dynamique, à l’image du récent partenariat qu’Allianz a noué avec Cegedim pour la gestion de ses contrats santé et prévoyance, mais qui doit aussi se réinventer pour gagner en agilité et en productivité pour poursuivre sa croissance.

[1] Les sinistres d’assurance non-vie en affaires directes ont pour leur part connu une forte progression au 1er semestre 2022, à hauteur de 10,2 % entre le T2 2021 et le T2 2022. Les sinistres de santé non vie en affaires directes ont augmenté de 5,5 % entre le T2 2021 et le T2 2022. Source :La situation des assureurs soumis à Solvabilité II en France au premier semestre 2022 n°143-2022 (ACPR)

[2] Au 31 décembre 2020, les investissements des entreprises d’assurance s’élèvent à 2 664 Md€, soit l’équivalent de 116 % du PIB français. Une majorité des actifs est

localisée sur le territoire national (54 %) et sur le continent européen (88 %). Source : étude statistique, les placements de l’assurance en 2020 (France Assureurs)

[3] Sedwig, assurtech américaine, s’est doté d’un outil d’intelligence artificielle Sidekick qui utilise l’intégration de Microsoft OpenAI GPT-4. Source : eficiens « Un spécialiste de la gestion de sinistre US dévoile son outil dopé à ChatGPT4 »

[4] Pour 53% des compagnies d’assurance, l’IA représente une menace directe pour les emplois existants. Source : livre blanc Eficiens « l’IA, une révolution dans l’assurance ?»